碳酸锂创一年新低,明年或过剩?车企料“久旱逢甘霖”

去年风光无限的碳酸锂,今年遭遇“滑铁卢”。

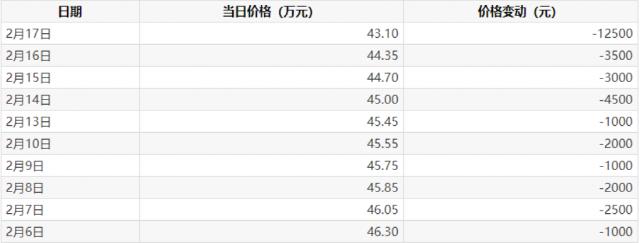

记者从上海有色网最新报价获悉,国产电池级碳酸锂2月17日下跌1.25万元报43.1万元/吨,创逾1年新低。这也是电池级碳酸锂价格连跌15天,最近一个月累计跌幅达到8.55万元。与去年11月底最高峰60万元/吨相比,价格已经下跌近三成。

业内看来,随着新能源汽车增速下降,以及国内外锂盐资源加速开发,下半年碳酸锂价格将回归到35万-40万元/吨左右,明年产业或出现过剩。对于新能源车企而言,上游关键材料价格下滑,意味着成本有望大幅下降,新能源车企有望实现业绩修复,可谓“久旱逢甘霖”。

不足3月暴跌近三成

据上海有色网最新报价显示,2月17日,国产电池级碳酸锂报价43.1万元/吨,已经连跌15天,近30天累计跌幅达到8.55万元。需要指出的是,在去年2月份,电池级碳酸锂价格约在44万元/吨左右。以此来看,锂价已经跌穿去年同期价格,创一年来新低。

此外,氢氧化锂价格在17日也下跌5000元,报45.2万元/吨,近30日累计跌8.75万元。该价格也创逾11个月新低。

碳酸锂价格去年的高位运行,令整个下游环节包括新能源车企叫苦不迭。在去年11月底,碳酸锂价格来到了历史巅峰60万元/吨。不过,仅用不到3个月,碳酸锂便跌下“神坛”。按照当前价格计算,碳酸锂价格在此期间已经骤降28.17%。

一位长期跟踪碳酸锂价格的业内人士告诉记者,近期材料厂及电池厂的备货心态较为谨慎,现货市场采买意愿较低,导致了近期碳酸锂和氢氧化锂价格连续下跌。该人士同时表示,1月以来,随着新能源汽车销量出现下滑,导致锂电池装机出现下滑,也在一定程度上加速了上游材料价格下跌。

根据中汽协数据显示,国内1月新能源汽车产销分别为42.5万辆和40.8万辆,环比分别下降46.6%和49.9%,同比也分别下降6.9%和6.3%。

供给过剩几成定局

在业内看来,碳酸锂价格目前仍未探底。

上海东证期货分析,虽然近期多地政府相继推出针对新能源车的消费刺激政策,加之多家车企官宣降价,终端产销数据有望如市场预期般迎来修复,但终端消费向上游传导仍需要时间,同时产业链备货量的放大可能需要更强有力的利多信号刺激。该机构认为,表需的回暖尚需等待,短期内锂盐供需仍偏过剩,价格仍维持弱势运行。

中国科学院院士欧阳明高今日也在电动车百人会上直言,随着锂资源国外在加紧生产,国内的资源开采也在快速增加,全球锂资源充足,从中长期看没有供给问题。

另外,他表示,随着新能源汽车增速下降,并且包含大量插混和增程车型,平均单车的电池装载量也会下降。“需求总量很大,但是增长率大幅下降,所以对缓解需求紧张的局面会有好处。”他预计,今年下半年碳酸锂价格将回归到35万-40万元/吨左右,较为合理的平衡价格区间为30万-40万元/吨。

值得注意的是,产能过剩问题一直是锂电赛道争议颇大的一个问题。在欧阳明高看来, 明年这一领域或出现过剩问题。

国开证券一份研报数据也显示,在需求端,2023年-2025年国内新能源汽车锂电池装车量分别为442GWh、567GWh和696GWh,全球锂电池装车量分别为712.4GWh、918GWh和1160GWh。

而在供给端,根据公开资料的不完全统计,2023年-2025年包括6家主流厂商在内的国内锂电池产能将分别达到1548GWh、2093GWh和2808GWh,包括4家主流厂商在内的国外锂电池产能将分别达到546GWh、771GWh和1010GWh,全球总产能分别为2094GWh、2864GWh和3818GWh。

对比国内和全球动力电池需求和供给,不难看出,未来几年动力电池供过于求几成事实,且供给或是需求的3倍左右。

车企迎业绩修复期

碳酸锂价格下跌,对于上游锂矿厂商而言,或导致其盈利能力出现一定程度下滑。但考虑到成本远低于售价,上游企业仍大有肉吃。

一家盐湖提锂厂商人士告诉记者,以盐湖提锂为例,成本仅2-3万元/吨,而且提锂周期非常短。此前,藏格矿业在机构调研中也提到,公司碳酸锂单吨销售成本控制在3万元左右,有较强成本优势。

也就是说,即便碳酸锂价格大幅下跌,上游企业仍可以过得相当“滋润”。真正“久旱逢甘霖”的实际上是下游厂商,尤其是新能源车企。而用一位头部车企人士的话说,碳酸锂价格在45万元/吨时,部分具有规模优势的新能源车企才有可能盈利。

据记者了解,目前国内部分二线电池厂商锂电池价格已经出现小幅松动,主动向车企让利,而宁德时代也正在酝酿降价。如此看来,车企也将迎来“喘息”机会,毕竟动力电池在过去占据了整车成本的近6成之多。

从一众新能源车企看来,即便拥有规模优势的比亚迪,在去年年中汽车业务的毛利率也仅为16.8%,长安汽车(行情000625,诊股)这一数据也稍好,达到19.7%,而广汽集团(行情601238,诊股)更是仅有2.9%,游走于毛利亏损边缘。

另外,一众造车新势力常年处于亏损状态。去年前三季度,“蔚小理”三家分别亏损87.12亿元、67.78亿元和22.69亿元。

东吴证券一份研报认为,相比2020-2022年,2023年新能源汽车产业链将进入以价换量阶段。以此轮特斯拉降价为例,将导致其他车企2023年或采用市场定价策略,被动跟随降价,首先将传导至纯电动品牌,再到混动品牌,进而传递给燃油车品牌。

在业内看来,碳酸锂“退烧”推动动力电池价格回调,也会令新能源车企迎来久违的盈利修复期。而电池价格回落为车企定价腾出空间,如此一来,车企定价空间将会更大。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

精彩阅读

-

低能耗,高性能,长安数智AI电驱刷新新能源汽车体验...

12月1日,“长安启源挑战赛”正式拉开序幕。首场活动在重庆西部汽车试验场举行,长... -

2023年最后一个月,车市开启年终促销冲刺销量模式...

不足30天,2023年就要过去了。临近年终,众多车企纷纷推出了各种年终促销活动,... -

官宣!江淮与华为合作造车...

12月1日,江淮汽车发布公告称,与华为终端有限公司签署《智能新能源汽车合作协议》... -

实力出众共驭新程岚图汽车试驾体验完美收官...

12月3日,2023中国企业家博鳌论坛岚图汽车试驾体验活动在海南博鳌圆满收官。活... -

守正“笃行”久久为功看一汽奥迪售后“以心悦心”...

面对竞争异常激烈的汽车售后市场,王国庆强调:以用户为中心,持续深耕服务忠诚度提升... -

15万级唯一电四驱!哈弗枭龙MAX给你两驱价格四驱体验...

尊敬的读者,感谢您再百忙之中能够阅读我的文章,这是对我努力的肯定,也是我持续创作... -

动力空间都满意,超好开的大七座,试驾分享来一波...

朋友多还是有好处的,起码在买车的时候,他们能帮忙推荐一下,知道我想买一辆大点的S... -

B级车市场加速洗牌?长安启源A07上市,15.59万元起...

9月26日,消费者盼了许久的长安启源A07终于开启了全域下订,共推出了5款车型,... -

全系标配、行业首创!解放动力燃气机10万公里长换油技术助力用户全勤致...

近年来,受环保政策实施、排放升级、老旧车辆淘汰、油价上涨等因素影响,天然气重卡销... -

11月销量达10019辆领克08EM-P创中型插电式混动SUV“销冠...

2023年12月1日,领克汽车对外公布11月销量为30055台,其中新能源车型占... -

世界级抗“碰撞”硬实力,星纪元ES致力打造五星安全标准!...

近日,星途星纪元旗下首款世界级超舒适长续航轿车——星纪元ES圆满完成碰撞测试,全... -

极氪001官宣降价,入门车型26.9万元,与modely同价!...

极氪001又又又降价了,就在上次大幅度降价之后,极氪01再次进行了价格调整,入门... -

外观内饰大改,配置升级,哪吒X售价12.68万起...

新车亮点: 外观变化大 尺寸方面,哪吒X的4619/1860/1628mm,... -

智界S7最新无伪实车图片,主打运动与智能,副驾位有新意...

智界品牌主打运动与智能,而智界S7是智界的首款车型,如果说旗舰级的问界M9比喻成... -

吉利银河E8会是谁的对手?价格是关键!...

吉利银河品牌旗下首款纯电中型轿车——银河E8官图发布,新车基于SEA浩瀚架构打造...